不動産売却に係る税金について その3 譲渡費用について

不動産売却時に係る税金についての第三弾です。今回は控除科目の譲渡費用についてお伝えします。

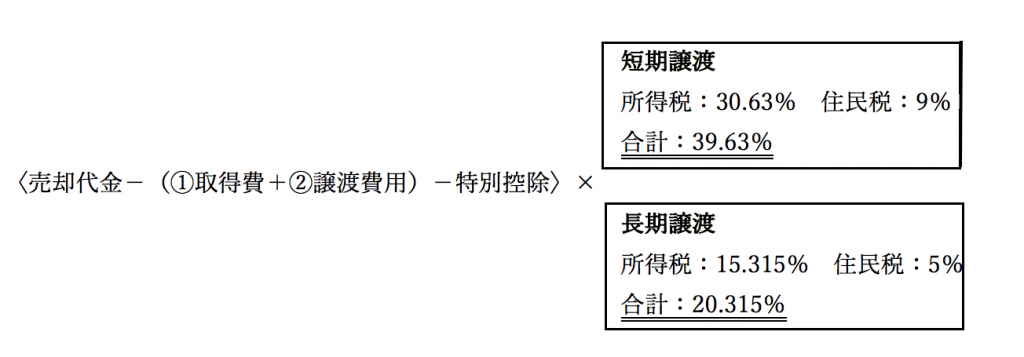

前回、①取得費についてお伝えしました。取得費とは買ったときの価格のことです。その他に売却価格から控除できるものとして、「譲渡費用」というものがあります。

②譲渡費用とは「今回の不動産売却に際してかかった費用」です。

不動産を売却するときには売る側にも経費が掛かります。これを控除できるようになっているのです。ただし、何から何まで全て経費計上できるという訳ではありません。代表的なものは下記のとおりです。

- 売買に係った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- 土地を売るためにその土地上にあった建物を取り壊したときの取り壊し費用とその建物の損失額

- 既に売買契約を締結している資産をさらに有利な条件で売るために支払った違約金

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料など

国税庁HP No.3255 譲渡費用となるもの 抜粋〈平成31年4月1日現在法令等〉

このように、譲渡費用は売るために直接かかった費用をいいます。

したがって、修繕費や固定資産税などその資産の維持や管理のためにかかった費用などは譲渡費用とはなりません。

また、さらに要注意なのが、売るために「直接」かかった費用であるという点です。

例えば、保有している土地上に老朽化した建物があったとします。その建物はかなり劣化が進んでおり、台風や地震が来た際に崩れて近隣に迷惑をかけるかもしれません。そのため、管理の都合上、建物を解体し更地にしました。解体したばかりのときは売却するつもりはなく、当面の間駐車場として使用することとしました。それから数年後、この土地を売却した際に建物解体費が譲渡費用に認められるかと言ったら、難しいかもしれません。なぜなら売却のために解体したのではなく、管理の都合上解体したからです。これは「直接売却にかかった費用」として認められないケースもあるかと思います。

だからと言って、倒壊の危険性のある建物や著しく周囲の景観を損なっている建物を売れるまで放置しておいた方がよいということではありません。そのような場合、「空家対策特別措置法」が規定する「特定空家」と認定され、改善されない場合、罰金や強制執行などの措置が取られるかもしれません。自分の保有している資産は適切に管理なされた方がよろしいでしょう。

譲渡費用は「直接」売却に係った費用ということをご確認ください。

もし微妙なものがある場合、領収書などを揃えて税理士や税務署に尋ねてみた方がよいかもしれません。